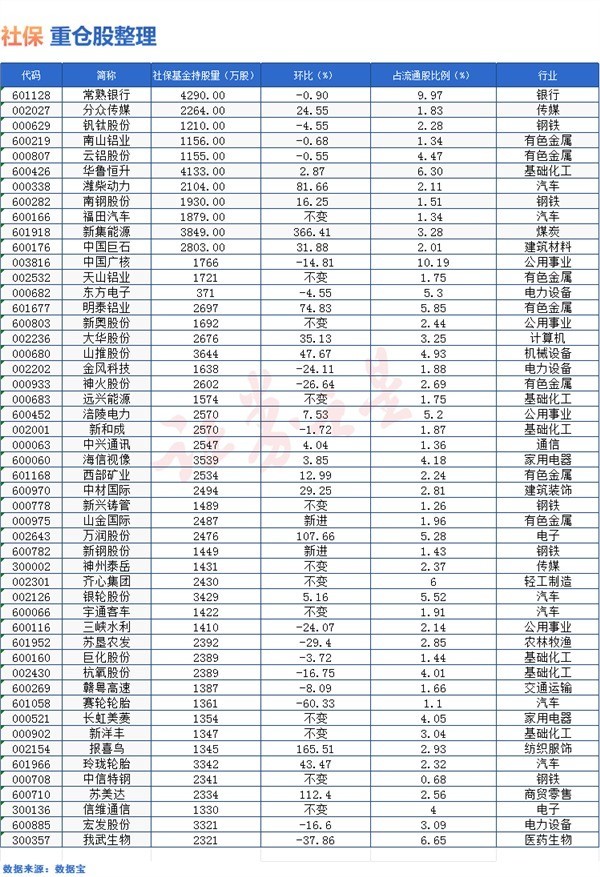

作为长线资金的重要力量之一,社保基金持仓动向受到投资者关注。公募排排网统计数据显示,二季度社保基金的持仓总市值达4219亿元,较今年一季度末的4260亿元略有下降。

本系列文章将会从基本面角度出发深入分析社保重仓股。常熟银行作为优质的地方农商行,一直以来都被社保等国家队长线资金持有重仓,成为本文第一个研究对象。

ROE更具韧性

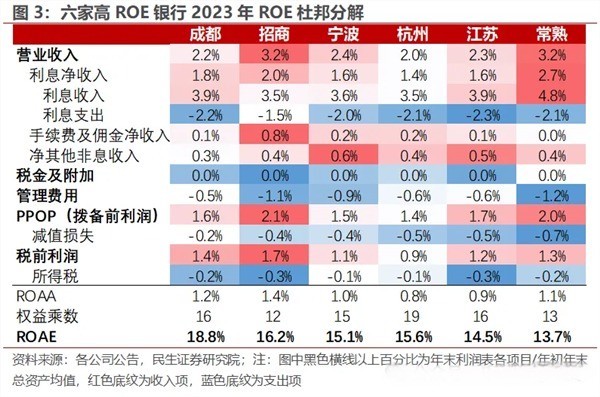

常熟银行展现强劲盈利动能,ROE稳步攀升。2023年,该行实现净利润同比增长19.6%,延续了自2022年以来的高增长态势,ROE达到13.7%,实现连续三年稳步增长。与银行业整体情况相悖的是,常熟银行的盈利并非依赖拨备释放,其资产减值损失反而同比增长6.3%。营收的稳健增长和成本收入比的下降,共同为ROE的提升贡献了力量。

在2023年上市银行中,有五家银行的ROE超过了常熟银行,它们分别是成都银行、招商银行、宁波银行、杭州银行和江苏银行。这六家银行近三年的ROE均保持在10%以上,表现出色。接下来,我们将对这六家高ROE银行的优势进行简要分析:

成都银行的高ROE得益于高利息收入、低管理费用和低减值损失。其利息收入的增长主要由业务规模驱动,背后是成渝区域战略升级带来的经济发展加速。同时,管理费用较低可能与其对公业务占比较高有关,单笔业务贷款金额大,降低了客户关系管理成本。此外,优异的资产质量使得减值准备计提压力较小。

招商银行的优势在于资金成本低和中间业务贡献大。这主要得益于其早期切入零售业务,积累了优质客户资源和品牌优势。一方面,这有助于活期存款的沉淀,降低了利息支出;另一方面,财富管理业务的领先布局也使其中间业务收入贡献突出。

宁波银行的高ROE主要得益于其他非息收入的发力。2023年,其他非息收入占营收的比重达到24.2%,在六家银行中最高。这些收入主要来自投资收益。

杭州银行和江苏银行的净利息收入和非息收入对营收的贡献度在六家银行中并不突出,其ROE主要得益于低管理费用。这两家银行的管理费用较低的原因与成都银行相似,都与对公业务占比较高有关。

常熟银行的优势主要在于高利息收入。该公司长期深耕小微市场,微贷业务的高收益使其生息资产收益率在上市银行中保持领先地位。同时,江苏省民营经济的发达也为公司业务开展提供了良好基础。

相比之下,常熟银行未来的ROE更具韧性。这主要得益于两方面因素:一是营收端,随着理财、代销费率的持续下降,中间收入预计仍面临压力,而其他非息收入的持续性有待观察。因此,营收增速的坚挺将主要依赖于净利息收入。在六家银行中,常熟银行和招商银行的净利息收入对ROE的贡献较高。但招商银行的优势在于活期存款带来的低利息支出,而未来存款挂牌价调降的成本利好效果将弱于常熟银行。二是支出端,常熟银行在管理费用方面仍有较大的改善空间。同时,六家银行的不良率均处于低位运行,常熟银行的拨备较为充裕,计提压力不大。

此外,公司管理层也提出了积极的ROE目标。在2023年年报的经营目标中,管理层提出2024年ROE计划达到14%。而过去三年中,公司提出的ROE计划均成功实现。

今年“答卷”或依旧优秀

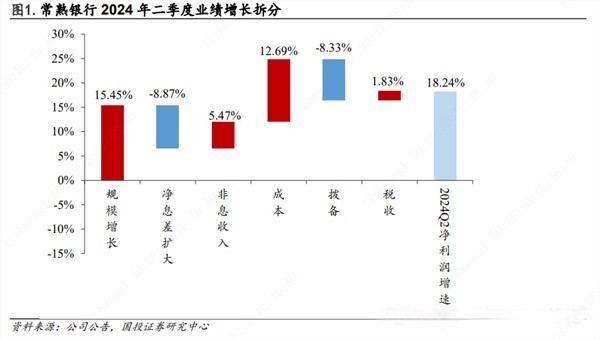

今年上半年,常熟银行营收增速为12.03%,拨备前利润增速为22.76%,同比显著提升14.27个百分点;归母净利润增速为19.58%,业绩表现符合预期。

截至2024年二季度末,常熟银行总资产规模同比增长15.57%,资产扩张态势稳健。生息资产平均余额同比增长14.37%,尽管增速同比下降4.15个百分点,但仍显示出较强的增长动力。在资产结构中,金融资产比重同比上升2.27个百分点至27.56%,而信贷资产占比则相应下降至63.99%。

在信贷投放方面,二季度公司信贷(不含贴现)和同业资产成为资产扩张的主要支撑。对公信贷(不含贴现)和零售信贷单季度分别新增33.82亿元和9.96亿元。尽管零售信贷投放不及预期,但对公信贷增量有效弥补了这一缺口。特别是制造业贷款占比提升至16.79%,显示出常熟银行对实体经济的持续支持。

负债端方面,存款定期化趋势延续,二季度末定期存款比重环比上升至71.88%。

受LPR下调和贷款结构变化影响,常熟银行二季度净息差为2.75%,同比、环比均有所下降。生息资产收益率下行是主要拖累项,同比、环比分别下降36bps和10bps。尽管计息负债成本率也有所下降,但息差仍面临较大压力。不过,随着LPR影响逐渐减弱和存款挂牌利率持续调整,预计下半年息差压力将有所缓解。

2024年第二季度,常熟银行净非息收入同比增长46.70%,环比增长24.18%。其中,中收受益于代理业务增长实现扭亏为盈,其他非息收入同比增长43.36%,成为营收增长的主要支撑因素。常熟银行在金市业务方面的优势预计将继续为投资收益贡献力量。

常熟银行第二季度成本收入比为35.10%,同比、环比均有所下降。员工费用的减少和营收的增长共同推动了成本收入比的下降,进而对归母净利润增速形成了正向影响。

截至2024年上半年末,常熟银行不良率为0.76%,环比保持稳定。尽管不良生成率有所提升,但公司加大了核销力度以应对潜在风险。目前拨备覆盖率高达538.81%,拨贷比为4.11%,风险抵御能力强。同时,关注率和逾期率虽有所上升,但仍处于可控范围内。

展望未来,随着LPR影响逐渐减弱、存款挂牌利率持续下调以及小微业务和投资收益的支撑,常熟银行预计下半年利息净收入压力将有所缓解。同时,优质的资产质量为业绩释放提供了广阔空间,预计未来常熟银行业绩仍将保持较快增长态势。